Налоговые органы каждый год присылают физическим лицам налоговые уведомления на уплату налогов на имущество, в том числе транспортного и земельного налога. Рассылка налоговых уведомлений начинается в конце июля. В налоговом уведомлении указывается сумма начисленного налога, перечисляются объекты налогообложения, указывается налоговая база и срок уплаты налога. Данный порядок определен в п. 3 ст. 52, п. 3 ст. 363, п. 4 ст. 397, п. 2 ст. 409 НК РФ. Установленный срок уплаты налога – не позднее 1 декабря года, следующего за налоговым периодом, за который уплачивается налог.

Если гражданин не получил налогового уведомления по какому-либо объекту налогообложения, находящемуся в его собственности, он обязан уведомить налоговый орган сообщением. Срок представления такого сообщения – не позднее 31 декабря года, следующего за истекшим налоговым периодом. НК РФ (п. 2.1 ст. 23) определяет, что граждане не должны уведомлять налоговый орган о том, что они не получили налоговое уведомление по какому-либо объекту налогообложения только в том случае, если ранее такое уведомление ими получалось, или если относительно данного объекта налогообложения гражданину предоставлена налоговая льгота. Далее мы поговорим каковы способы уплаты налогов, указанных в налоговом уведомлении.

- В какой срок уплачиваются налоги?

- Каким способом можно уплатить налоги?

- Какие документы могут подтвердить, что налог уплачен?

В какой срок уплачиваются налоги?

До 2015 года срок уплаты налогов был установлен не позднее 1 октября года, следующего за истекшим налоговым периодом. Срок уплаты налогов, начиная с 2015 года установлен не позднее 1 декабря следующего за истекшим налоговым периодом (см. п. 1 ст. 363, п. 1 ст. 397, п. 1 ст. 409 НК РФ и Письмо ФНС РФ № БС-4-11/48@) от 11 января 2016 г. То есть за период 2017 года налоги должны быть уплачены не позднее 1 декабря 2018 года.

Обязанность по уплате налогов у налогоплательщика возникает с момента получения им соответствующего налогового уведомления. Если налоговая инспекция пересчитывает ранее начисленный налог, вы должны уплатить пересчитанный налог в тот срок, который указан в налоговом уведомлении (см. Письмо ФНС РФ № БС-4-21/21044@ от 07 ноября 2016 г. и НК РФ (п. 6 ст. 58)).

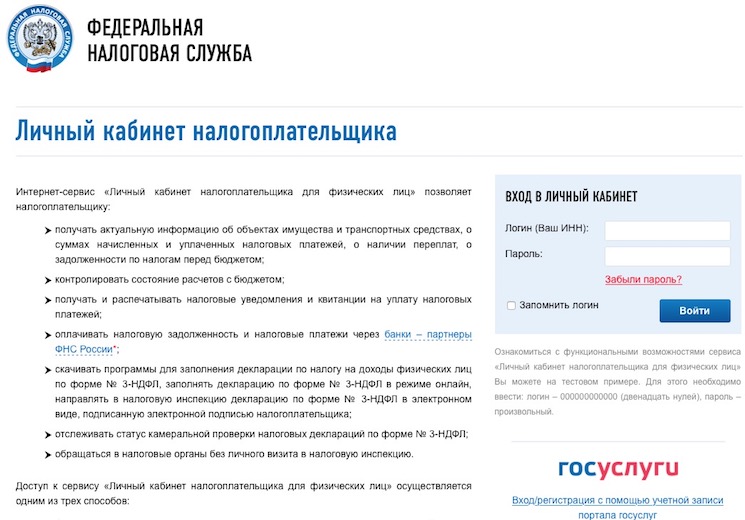

Если вы зарегистрированы на сайте ФНС РФ и у вас есть доступ к Личному кабинету налогоплательщика, вы имеете возможность распечатать налоговые уведомления, а также квитанции на уплату налогов непосредственно через личный кабинет.

В случае, когда на имеющееся у вас имущество вы не получили в должный срок налогового уведомления, чтобы выяснить причину, вы можете обратиться в налоговую инспекцию по месту жительства или по месту нахождения имущества. Для этого вам нет необходимости совершать личный визит в налоговый орган.

Разумнее будет воспользоваться официальным сайтом ФНС РФ, чтобы направить информацию о том, что вы не получили уведомления. Легче всего это сделать через личный кабинет на сайте ФНС РФ (см. Письмо ФНС РФ № БС-4-21/21044@ от 07 ноября 2016 г. и п. п. 1, 5 ст. 83 НК РФ).

Если вы не получили вовремя налоговое уведомление по причине сбоев в доставке почты, имейте в виду, что при отправке налогового уведомления заказным письмом, оно считается полученным вами по истечении шести рабочих дней с момента отправки письма на ваш адрес, в соответствии с п. 6 ст. 6.1, п. 4 ст. 52 НК РФ.

Также вы можете обратиться в МФЦ, подключенный к Государственной информационной системе о государственных и муниципальных платежах, в нем вам также откроют информацию об имеющейся у вас задолженности по налоговым платежам.

Получить сформированные платежные документы по начисленному вам налогу также можно непосредственно в МФЦ (см. Письмо ФНС РФ № ОА-4-17/18835@ от 05 октября 2016 г.).

Каким способом можно уплатить налоги?

Способы уплаты налогов перечислены в НК РФ (пп. 1, 3 п. 3 ст. 45, п. 4 ст. 58), а именно:

- Вы можете уплатить налоги через отделение банка и через платежные терминалы банка, в котором вы обслуживаетесь.

- Если отделения банка в вашем населенном пункте нет, вам доступна уплата налогов через почту России и через кассу местной администрации.

- Возможна уплата налога через личный кабинет налогоплательщика на сайте ФНС РФ, если вы имеете там регистрацию.

При этом уплачивать налоги через банковских платежных агентов и через платежные терминалы, не принадлежащие банкам, нельзя, согласно НК РФ (п. 2 ст. 11, п. 4 ст. 58).

Единственное, что требуется при этом – обеспечить, чтобы платежные документы позволяли идентифицировать вас как плательщика, таким образом, будет ясно, что переведенная сумма была уплачена именно за вас. Это обеспечивается правильным заполнением поля «ИНН плательщика», где должен быть указан ваш ИНН либо ноль, если ИНН у вас нет.

В поле «Плательщик» должны быть указаны ФИО лица, осуществляющего платеж. При таком заполнении платежных документов, согласно п. 1 ст. 45 НК РФ, ч. 1 ст. 13 Закона № 401-ФЗ от 30 ноября 2016 г. и Правил, утвержденных Приказом Минфина РФ № 107н от 12 ноября 2013 г., считается, что обязанность по уплате налогов исполнили именно вы, а никто иной.

Какие документы могут подтвердить, что налог уплачен?

Для того, чтобы подтвердить факт уплаты налога через банк или через почту, достаточно представить квитанцию с отметкой банка или постового отделения. Так же можно приложить к квитанции чек-ордер. Он заменяет отметку банка. Выдается чек-ордер банком при наличии технической возможности.

Чтобы подтвердить факт уплаты налога через кассу местной администрации, потребуется представить квитанцию о приеме денежных средств. Такой порядок определен Письмом МНС РФ № ФС-8-10/1199 и Сбербанка РФ № 04-5198 от 10 сентября 2001 г. и НК РФ (п. 4 ст. 58). Существует правило (НК РФ, п. 4 ст. 58, п. 2 ст. 60), согласно которому плата за перечисление денежных средств в качестве налогов в бюджет не может взиматься с физических лиц банками, местной администрацией и почтовыми отделениями.